Alors que cette nouvelle réforme implique une transformation majeure des modalités de facturation en interne, la facturation électronique reste un mystère pour beaucoup de chefs d’entreprise.

TPE, PME et Microentreprises, la réforme approche à grand pas ! Ne perdez plus de temps, mettez-vous à jour et amorcez votre processus de mise en conformité.

Soyez rassurés, Maître Linda TRABELSI, notre avocate experte dans l’accompagnement des dirigeants, vous apporte les informations et outils nécessaires pour lancer votre mise en conformité.

Il est temps pour vous de réorganiser dès à présent votre système de facturation afin d’être en mesure d’anticiper certaines difficultés .

Dans un communiqué du 28/07/2023, le Ministère des Finances a annoncé le report de la réforme initialement prévue pour le 1er juillet 2024. Aucune date n’a été indiquée pour le moment. Nous aurons plus de détails dans le cadre de la nouvelle loi de finances prévue pour 2024.

| on fait le point ensemble ! |  |

Vous êtes à la tête d’une TPE/PME ou d’une Microentreprise ? Cette réforme implique pour vous deux changements principaux :

Les entreprises françaises du secteur privé, quelle que soit leur taille, dont l’activité est assujettie totalement ou partiellement à la TVA, sont soumises aux nouvelles obligations de facturation électronique.

Les structures parmi ces entreprises qui bénéficient de la franchise en base de TVA sont également visées.

En revanche, les entreprises dont l’activité est totalement exonérée de TVA (e.g. santé, enseignement, formation, banque, assurance, immobilier, organismes sans but lucratif, etc.) sont exclues de cette réforme.

Il peut notamment s’agir de personnes morales (e.g. SAS) et de personnes physiques ayant le statut d’entrepreneur individuel (e.g. auto-entrepreneurs).

La dématérialisation de vos factures concerne deux obligations principales distinctes :

Opérations visées dans le cadre de votre activité – Sont concernées les opérations d’achat de biens qui vous sont facturées par des professionnels établis en France, c’est à dire vos fournisseurs et prestataires (téléphonie, électricité, internet, location de matériel, etc.).

Initialement prévue pour le 1er juillet 2024, la date a été reportée ultérieurement sans indication précise. Nous en saurons plus à la rentrée avec la nouvelle loi de finances pour 2024.

Formalisme à respecter pour votre mise en conformité – Vous devrez obligatoirement réceptionner vos factures fournisseur/prestataire via l’une des deux plateformes suivantes :

L’administration fiscale sera informée de votre choix par la plateforme que vous aurez sélectionnée, vous n’aurez donc aucune démarche à effectuer en ce sens.

Pas d’inquiétude, vous n’aurez pas besoin de vérifier si votre fournisseur/prestataire a l’obligation d’émettre ou non une facture électronique.

Réception d’une facture comportant une erreur – Pas d’inquiétude, vous aurez toujours la possibilité de refuser une facture en cas d’erreur de la part de son émetteur. Une fonction spécifique sera disponible à ce titre sur toutes les plateformes.

Opérations visées dans le cadre de votre activité – Les opérations de vente de biens que vous facturez à des professionnels établis en France.

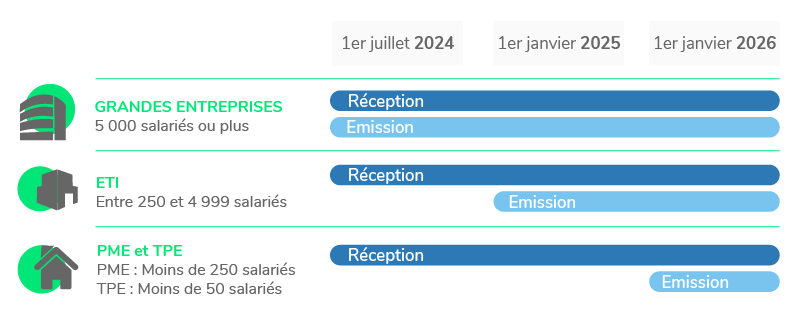

Date limite pour vous mettre en conformité – Votre mise en conformité doit être finalisée au plus tard le mercredi 31 décembre 2025 si vous êtes une entreprise de moins de 250 salariés, puisque vous devez être en capacité d’adresser à vos clients des factures sous format électronique, à compter du 1er janvier 2026. Si vous êtes une entreprise allant de 250 à 4999 salariés, cette obligation d’émettre vos factures au bon format électronique sera effective au 1er janvier 2025, et au 1er juillet 2024 pour les plus grosses entreprises. Voici un schéma qui vous explique tout. Ces dates sont susceptibles de changer au vue des dernières annonces du Ministère des Finances. Nous en saurons plus à la rentrée avec la nouvelle loi de finances pour 2024.

Rassurez-vous, si votre client est en conformité avant le 1er janvier 2026, vous n’avez pas pour obligation de lui transmettre des factures sous format électronique.

Formalisme à respecter pour votre mise en conformité – Comme pour la réception des factures, vous devrez obligatoirement saisir et émettre vos factures client via l’une des deux plateformes suivantes :

L’administration fiscale sera informée de votre choix par la plateforme que vous aurez sélectionnée, vous n’aurez donc aucune démarche à effectuer en ce sens.

Il peut s’agir de la même plateforme que vous avez choisie pour la réception de vos factures mais ce n’est pas une obligation.

Vous n’aurez donc plus la possibilité d’émettre vos factures par mail ou sous format papier. Tout devra obligatoirement transiter par votre plateforme.

Les données à intégrer à vos factures sont les mentions obligatoires classiques que vous utilisez actuellement, auxquelles s’ajoutent quatre nouvelles mentions (n° Siren client, nature de l’opérations vendue, l’option de paiement de la TVA sur les débits s’il y a lieu, l’adresse de livraison si différente de l’adresse de facturation).

Dans la mesure où votre plateforme aura pour mission de contrôler le respect des mentions obligatoires, celle-ci sera en principe censée vous avertir de toute omission. Attention cela ne vous déresponsabilise en aucun cas puisqu’en cas de non-respect de la règlementation, vous encourez une amende pouvant aller jusqu’à 15 000 euros.

Les opérations visées – Les opérations de vente de biens que vous facturez à des particuliers ou à des professionnels qui sont établis à l’étranger. Sont également visées, les opérations d’achat de biens et services qui vous sont facturées par ces mêmes entités.

Date limite pour vous mettre en conformité – Vous devez finaliser votre mise en conformité au plus tard le mercredi 31 décembre 2025, puisque vous devez être en capacité de répondre à vos obligations déclaratives à compter du 1er janvier 2026. Ces dates sont susceptibles de changer au vue des dernières annonces du Ministère des Finances. Nous en saurons plus à la rentrée avec la nouvelle loi de finances pour 2024.

Formalisme à respecter pour votre mise en conformité – Vous devrez transmettre via la plateforme pour laquelle vous aurez opté, les mentions obligatoires que vous intégrez habituellement à vos factures. En sus de ces mentions, quatre nouvelles mentions seront rendues obligatoires à compter du 1er juillet 2024.

À titre d’exemple, voici certaines de ces données : numéro SIREN du vendeur (ou équivalent si vendeur étranger), la nature de l’opération, l’option de paiement de la TVA sur les débits, l’adresse de livraison des biens si elle est différente de l’adresse de facturation, le montant TTC et HT, le taux de TVA, la devise, le numéro de facture, etc.

Voici la liste complète des données de transaction à transmettre à l’administration fiscale.

Dans la mesure où votre plateforme aura pour mission de contrôler le respect de la transmission complète de vos données, celle-ci sera en principe censée vous avertir de toute omission. Attention cela ne vous déresponsabilise en aucun cas puisqu’en cas de non-respect de la règlementation, vous encourez une amende pouvant aller jusqu’à 15 000 euros.

Périodicité de la transmission des données de paiement – La fréquence de transmission va dépendre de votre régime d’imposition à la TVA. En conséquence, si vous relevez du régime au réel normal, la transmission sera mensuelle ou trimestrielle dans un délai de 10 jours suivant la fin de la période de transmission. Si toutefois vous relevez du régime réel simplifié, vous devrez transmettre ces données au moins une fois par mois, au titre du mois précédent et notamment entre le 25 et le 30 du mois qui suit la période de transmission, c’est-à-dire respectivement un mois et deux mois. En cas de franchise en base TVA, le transfert des données se fait à minima tous les deux mois au titre des deux mois précédents.

L’administration fiscale a publié un tableau récapitulatif des fréquences et des échéances de transmission de ces données.

Les opérations visées – Il s’agit des opérations de vente de prestations de service que vous facturez à des particuliers ou des professionnels, établis en France ou à l’étranger. Si vous avez opté pour la TVA sur les débits, cette obligation ne s’applique pas à votre cas. En cas d’autoliquidation par le client acheteur, vous n’êtes pas non plus concerné par cette obligation.

Date limite pour vous mettre en conformité – Vous devez finaliser votre mise en conformité au plus tard le mercredi 31 décembre 2025, puisque vous devez être en capacité de répondre à vos obligations déclaratives à compter du 1er janvier 2026. Ces dates sont susceptibles de changer au vue des dernières annonces du Ministère des Finances. Nous en saurons plus à la rentrée avec la nouvelle loi de finances pour 2024.

Formalisme à respecter pour votre mise en conformité – Vous devrez, en tant prestataire transmettre via la plateforme pour laquelle vous aurez opté, la date d’encaissement effectif, le montant encaissé TTC, le taux de TVA et le n° de facture.

Attention, ces données seront transmises automatiquement à l’administration fiscale dans la seule hypothèse où elles donnent lieu à une facturation électronique via votre plateforme. Dans le cas contraire, elles devront être transmises au fisc via un fichier XML.

Dans la mesure où votre plateforme aura pour mission de contrôler le respect de la transmission complète de vos données, celle-ci sera en principe censée vous avertir de toute omission. Attention cela ne vous déresponsabilise en aucun cas puisqu’en cas de non-respect de la règlementation, vous encourez une amende pouvant aller jusqu’à 15 000 euros.

Périodicité de la transmission des données de paiement – La fréquence de transmission va dépendre de votre régime d’imposition à la TVA. En conséquence, si vous relevez du régime au réel normal, la transmission sera mensuelle ou trimestrielle dans un délai de 10 jours suivant la fin de la période de transmission. Si toutefois vous relevez du régime réel simplifié, vous devrez transmettre ces données au moins une fois par mois, au titre du mois précédent et notamment entre le 25 et le 30 du mois qui suit la période de transmission, c’est-à-dire respectivement un mois et deux mois. En cas de franchise en base TVA, le transfert des données se fait à minima tous les deux mois au titre des deux mois précédents.

L’administration fiscale a publié un tableau récapitulatif des fréquences et des échéances de transmission de ces données.

Une amende de 15 € par facture, plafonnée à 15 000 € par année civile. Ce plafond s’applique communément avec l’obligation de transmission de certaines données de facturation à l’administration fiscale.

La première infraction commise ne sera pas sanctionnée.

Une amende de 250 € par transmission plafonnée à 15 000 € par année civile. Ce plafond s’applique communément avec l’obligation d’émission des factures sous format électronique.

La première infraction commise ne sera pas sanctionnée.

N’attendez pas la date limite pour choisir votre plateforme et mettez-vous en conformité dès que possible. Il est évident que l’utilisation anticipée de la plateforme que vous aurez choisie vous permettra d’avoir le recul nécessaire le jour J.

Il n’est pas à exclure que les mises en conformité de dernière minute soient confrontées à une impossibilité de certains opérateurs de faire face à leur demande.

Ne manquez donc pas la phase d’expérimentation qui sera lancée au premier semestre 2024 afin de permettre à l’ensemble des entreprises d’utiliser de manière anticipée, une solution PDP ou le portail public de facturation Chorus Pro.

Si vous faites partie des 70% de TPE/PME qui utilisent un logiciel de facturation, il vous sera impossible de continuer avec votre prestataire actuel s’il n’effectue pas un raccordement de son logiciel à une solution PDP, assurez-vous que votre prestataire a bien fait le nécessaire.

De nombreux experts-comptables envisagent également un raccordement de leurs outils de facturation à une solution PDP.

N’hésitez donc pas à les solliciter dès à présent afin d’être en mesure d’établir dès la rentrée, un plan d’action.

Si votre volume de facturation est élevé, il peut être judicieux de recourir aux services d’une solution PDP en direct, via votre expert-comptable ou encore en prenant contact avec votre éditeur de logiciel de facturation.

Dans le cas contraire, vous pouvez limiter vos frais et ainsi recourir à la plateforme publique Chorus Pro, qui est une solution gratuite.

Les offres des différentes PDP seront en principe accessibles à partir de septembre 2023.

—

Vous souhaitez approfondir certains points dans le cadre d’une consultation juridique ? Prenez dès à présent contact avec notre expert !

www.tbs-avocats.com, partenaire de Petite-Entreprise.net

Maitre Linda Trabelsi – TBS Avocats

| on fait le point ensemble ! |  |

Vous y êtes presque. Laissez-nous vos coordonnées, nous vous appelons sous 48H !